トップページ > コラム > ソフトバンク上場の初値予想!公募割れのリスクも?

ソフトバンク上場の初値予想!公募割れのリスクも?

最終更新日:

<画像:ソフトバンク公式サイトより>

(2018年12月19日追記)

初値は1,463円でした。公募価格1,500円に対して-37円(-2.5%)と残念な結果となりました。いわゆる「誠意買い」と思われる買いもあったのですが、公募価格までは届きませんでした。

(2018年12月13日追記)

SMBC日興証券以外からの当選は購入辞退しました。

(2018年12月11日追記)

「ソフトバンクの応募倍率は1.1倍程度か」との報道がありました。最近の軟調な相場も考慮すると、初値はかなり厳しくなると予想されます。管理人も複数当選していますが、SMBC日興証券など辞退にペナルティが課せられる証券会社以外は辞退する予定です。初値予想欄にも追記しました。

(2018年12月7日追記)

12月6日の夕方に発生したソフトバンクの大規模な通信障害を受け、需要申告期間を6時間延長する異例の措置が取られました。初値にも影響を与える可能性があります。

かねてより上場の噂があったソフトバンクですが、2018年11月12日に上場承認されました!事前の報道通り上場日は12月19日です。野村證券、大和証券、SMBC日興証券、みずほ証券、三菱UFJモルガン・スタンレー証券、SBI証券の6社による共同主幹事です。

ソフトバンク株式会社(以下、ソフトバンク)は、ソフトバンクグループ株式会社(以下、ソフトバンクグループ)の子会社で、ソフトバンクグループの孫正義代表取締役会長(兼 社長)がソフトバンクでも取締役会長を努めています。

「ソフトバンクって、つい最近トヨタと提携して日本中を驚かせた会社でしょう? それほどの規模なら、とっくに上場しているんじゃないの?」と思った方も多いはずです。まずはそのあたりの疑問を解決しつつ、ソフトバンクのIPOについて細かく見ていきましょう!

「ソフトバンクグループ」と「ソフトバンク」

まずは「ソフトバンクグループ」と「ソフトバンク」の違いについて解説します。

ソフトバンクグループ(9984)は、日立製作所(6501)に次いで、日本で7番目に売上高の大きい会社です(2018年1月時点)。

グループ企業を傘下に置くいわゆる持株会社で、国内通信の「ソフトバンク」、アメリカの通信サービス「スプリント」、ポータルサイトで有名な「ヤフー」、半導体を手掛ける「アーム」、世界中の成長企業に投資をする「ファンド」、そして福岡ソフトバンクホークスも含まれる「その他事業」など、いろいろな企業で構成されています。

<画像:ソフトバンクグループ公式サイトより>

ソフトバンクは携帯電話などの国内通信事業をメインとする企業で、NTTドコモ(9437)、KDDI(9433)と並び日本の三大キャリアとして広く知られています。CMでは犬のお父さんで有名ですね。なお、2018年10月現在で、ソフトバンクの株式はソフトバンクグループがほぼ100%保有しています。

親会社であるソフトバンクグループはすでに東証1部に上場しているので、今回ソフトバンクが上場すると親会社と子会社が共に上場企業となります。新聞などでも良く目にするかと思いますが、これを「親子上場」と呼びます。

今回の上場は親子上場が注目ポイントです。親子上場も含め、超大型IPO攻略のポイントを見ていきましょう!

親子上場とは?

先ほども説明しましたが、親会社と子会社が共に上場している状態を親子上場といいます。すでにソフトバンクグループはヤフー(4689)と親子上場となっています。同じ通信事業ではNTT(9432)とNTTドコモ(9437)も親子上場ですね。

このように日本では親子上場が複数例あります。では、そのメリット・デメリットはなんなのでしょうか?

親子上場のメリット

親子上場するためには、親会社の株式保有率を65%未満にする必要があり、親会社は子会社の上場時に大量の保有株を売出で公開します。IPOでの売出は大量の株を一定の値段で買い取ってもらえるので、値崩れなどの心配なく資金調達ができます。これが親会社にとってのメリットです。今回の上場では2兆5,000億円規模を調達するもようです。

一方子会社では、通常のIPOでのメリットに加え、「経営の独立性の確保」、「親会社に頼らない資金調達」などのメリットがあります。

親子上場のデメリット

親会社では、本来子会社から入ってくるはずの配当収入が目減りします。また、子会社への支配力が低下したことで、グループ全体の動きに遅れが出る可能性もあります。

子会社では、上場することにより情報開示など様々な事務作業が増えます。上場維持のコスト増加がデメリットになります。

ソフトバンク親子上場の狙い

ソフトバンク上場の根底には、ソフトバンクグループが掲げる「群戦略」があります。

<画像:ソフトバンクグループ2018年3月期決算説明会資料より>

群戦略は、ソフトバンクというブランドに統一せず、様々な業界のナンバーワン企業の連合体として、各企業の独立性を保ったまま事業の成長を促す狙いがあります。今回の親子上場は、ソフトバンクの経営の独立性を高め、戦略的持ち株会社になったことを投資家にアピールしたというところが大きいです。

個人投資家のメリット

企業にとってのメリットデメリットや狙いを紹介してきましたが、個人投資家にとってもメリットはあります。親子上場は投資のチャンスでもあるのです。

一般的に、子会社が上場をすると親会社の株価が上がる傾向があります。

ソフトバンクグループを例にとってみましょう。ソフトバンクが上場するというプレスリリースを出す前(7月6日)の終値は8,293円でした。プレスリリースを出したあと(7月9日)の終値は8,572円。その後、7月17日には9,909円の高値をつけています。こうした動きはほかでも見られるので、子会社上場のニュースは、親会社の株価値上がりサインとみて良いでしょう。

IPOに関しては、元々の両社の知名度に加え、親子上場ということで様々なメディアで取り上げられており、「注目度は抜群」です。さらに保有比率を下げるために大量の株式が公開されるので、かなりの「大型案件」になります。「注目度」が高いと初値が上昇しやすく、「大型案件」は当たりやすいものの、初値が上がりにくい傾向にあります。この2点は初値に大きく影響してくるので、初値予想とともにチェックしていきましょう!

ソフトバンクの初値予想

一番気になるのは、ソフトバンクが上場してどのくらい初値が上昇するのかだと思います。

2018年10月5日時点では、総合評価「C:公募価格比+10万円程度」と予想します。1単元で数万円の利益が出る程度ではないでしょうか。

(2018年11月12日追記)想定価格が1,500円でしたので、初値予想は「1,400~1,700円」とします!総合評価は「D:公募価格比「-10%~+10%」が予想される、公募割れの可能性あり。」に引き下げました。売出株数が多すぎる割に、あまり割安感が無い想定価格だったため、公募割れの危険を考慮しています。

(2018年12月3日追記)仮条件が発表されました。想定価格と同じ「1,500円」でした。通常のIPOでは「1,400円~1,500円」のように仮条件には値幅が設定されますが、今回は「1,500円」の単一価格とかなり珍しい仮条件です。仮条件の上限で決まらないのを嫌ったのでは?と考えてしまいますね…。

初値予想、総合評価は据え置きです。「各証券会社から積極的な営業があった」という話も聞きますし、公募価格もほぼ1,500円で決まりなので公募割れの危険性は変わらずです。とはいえ、これだけ大々的にアピールしているので、公募価格付近で落ち着きそうな気もします。

(2018年12月11日追記)公募価格はそのまま「1,500円」でした。大規模障害や「応募倍率が1.1倍程度か」という報道、最近の軟調な相場を考慮すると、公募割れのリスクが高くなっています。

TiwtterなどのSNSで調べると、店舗型証券会社のネット申込(野村證券、大和証券、SMBC日興証券)では、ぼちぼち落選や補欠当選が見られますが、ネット証券では数多くの当選実績が出ています。1人で複数単元応募できる証券会社では、かなりの単元数が当選した報告もあり、需要が追い付いていない印象を受けました。となると、上場後の需給バランスは売り圧力が強くなると考えられます。

管理人も複数証券会社で当選していますが、辞退にペナルティが課せられる証券会社以外は辞退する予定です。

IPOの初値評価基準として以下の4点に注目しています。

| 企業の業績・将来性 | ○ |

|---|---|

| 知名度・話題性 | ◎ |

| 公開株数 | × |

| 大株主のロックアップ | △ |

それぞれ「(良)◎>○>△>×(悪)」と4段階で評価しています。くわしく見てきましょう。

企業の業績

【評価:○】

その企業の業績と、その事業の成長性から判断します。ソフトバンクのメイン事業は国内通信事業なので、ここはソフトバンクグループの国内通信事業の業績から分析してみます。

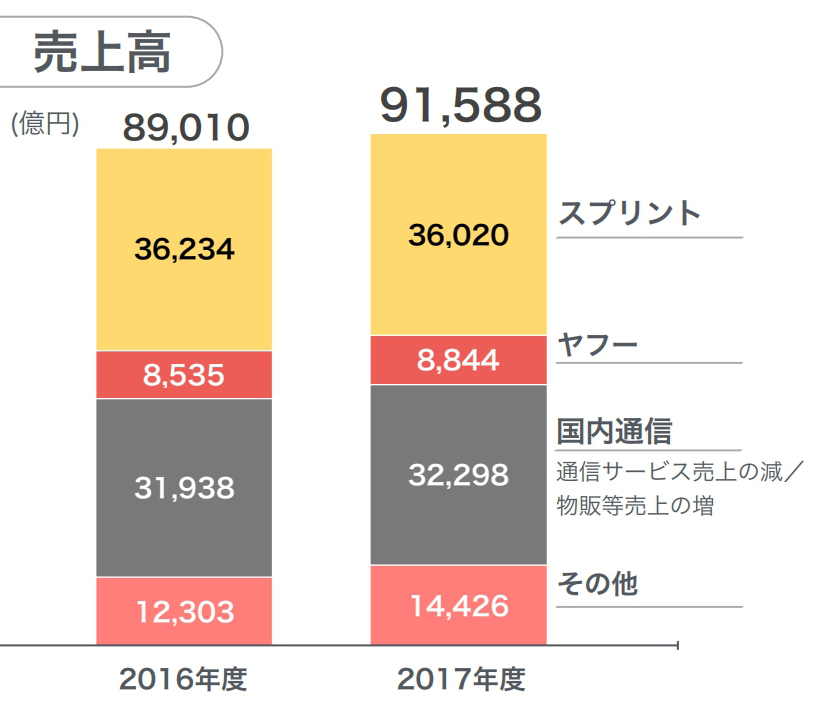

<画像:ソフトバンクグループ2018年3月期決算説明会資料より>

国内通信事業は、グループ全体の売上高9兆1,500億円のうち、およそ35%の3兆2,200億円です。中核事業といて位置付けられているだけあって、かなりの金額を占めていますね。しっかりと成長性も確保しています。2016年度の売上高は3兆1,900億円だったので、1年間で約1.1%売上高を積み上げたことになります。

<画像:ソフトバンクグループ2018年3月期決算説明会資料より>

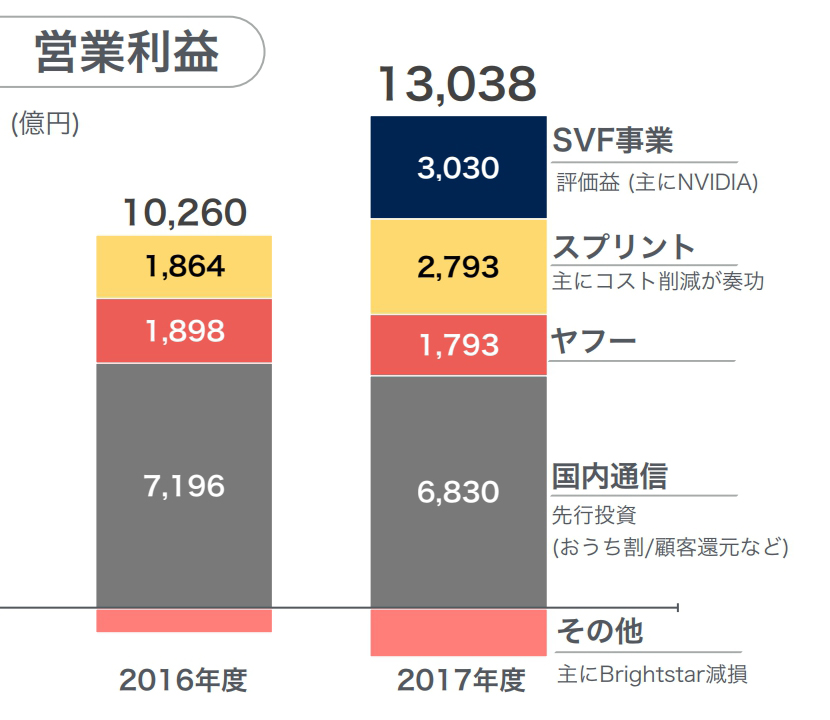

次に営業利益です。営業利益とは、売上から人件費や広告宣伝費、原材料費などを引いたものです。

これを見ると、国内通信事業の存在感がいかに大きいかがわかると思います。2017年度のグループ全体の営業利益は1兆3,000億円でした。そのうち、国内通信事業は52%の6,800億円です。グループ全体の利益のうち、半分以上をソフトバンクが稼いでいることになります。子会社ソフトバンクの上場にこれだけ注目が集まっているのもうなずけますね。

では、ソフトバンクの今後はどうなのでしょうか?

国内通信事業の内訳を見ると、携帯電話の移動サービスでマイナス成長になっています。しかし、格安スマホの「ワイモバイル」を中心に、スマートフォンの純増数は拡大を続けています。低価格での新たな顧客の開拓など、通信事業の伸びしろはまだまだありそうです。

2018年10月4日にはトヨタ自動車(7203)との共同記者会見を開き、新しいモビリティーサービスの構築に向けて、共同出資会社「MONET Technologies(モネテクノロジー)」を設立すると発表しました。IoTやAIと自動車を結び付けて、移動だけではなく、物流や物販へと多目的に活用できるサービスを提供します。これらには通信という事業領域が欠かせず、トヨタ自動車も力を入れている分野なので、さらなる成長に期待しましょう!

知名度・話題性

【評価:◎】

上場前から知名度が高い企業は人気を集めやすいので初値にも期待できます。最近だとメルカリは大きな注目を集め、初値上昇に結び付きました。ソフトバンクの場合は、知名度・話題性は問題なく◎です!

公開株数

【評価:×】

需給のバランスから、上場時に公開する株式数が少ないほど初値は上がりやすいです。

今回は、ソフトバンクグループの保有率を65%未満にすることが必須なので、売出がかなり多くなりそうです。公開株数が多くなるほど初値は重くなるので、×ですね。

しかし、今回はファンドの売出とは異なるので、想定価格もそれなりの割安な価格で出してくると思います。そうであれば、公開株数の多さによるマイナス要素は減ります。

(2018年11月12日追記)買取引受による売出し(国内):1,427,287,400株、オーバーアロットメントによる売出し:160,369,400株、合計:1,587,656,800株と、なんと15億株超の売出です!予想はしていましたが、かなりの株数が公開されますね。想定価格は1,500円なので、そこまで割安ではないのが不安材料ですね。

(2018年12月11日追記)やはり売出株数が多く、公募価格も1,500円のままでした。一部では「応募倍率は1.1倍程度か」と報じられており、需要は弱そうです。

ロックアップ

【評価:△】

IPOでは、既存株主が売りに出せないように「ロックアップ期間」を設けることがあります。上場してすぐに大量の売りを出されると、IPOで買った株主が損をしてしまうので、一定期間は売れないように合意しているのです。ロックアップがしっかりかかっていると、大株主が売れないので買いが優勢になり、初値が上昇しやすくなります。ここは上場承認時に確認しましょう!

(2018年11月12日追記)「ソフトバンクグループジャパン株式会社」に対してのみ180日間のロックアップがかかりました。97.57%はソフトバンクグループジャパンが保有しているので、この分は180日を過ぎるまでは売りに出されません。しかし、その他の株主にはいっさいロックアップがかかっていないので、評価を「△」にしました。

承認前は、業績・知名度から公募割れの危険性は低いのでは?と予想していましたが、売出株数の多さや想定価格、今期の資本剰余金を配当原資とした配当、など様々な不安材料が出てきたので、公募割れの危険性が出てきました。

仮条件決定時にまた見直します!

大型IPOの過去データ

過去の規模が大きいIPOはどうだったのでしょうか。2015年以降で、公開株数が3,000万株以上のIPO企業を一覧にしてみました。

| 上場日 | 企業名 | 総合 評価 |

上場市場 | 公募株数 | 売出株数 | 公募価格 | 初値 | 初値 上昇率 |

|---|---|---|---|---|---|---|---|---|

| 2018年 6月19日 |

メルカリ (4385) |

|

東証 マザーズ |

1,816万株 | 2,540万株 | 3,000円 | 5,000円 | +2,000円 (+66.7%) |

| 2017年 12月13日 |

SGホールディングス (9143) |

|

東証 1部 |

0株 | 7,878万株 | 1,620円 | 1,900円 | +280円 (+17.3%) |

| 2016年 10月25日 |

九州旅客鉄道 〔JR九州〕 (9142) |

|

東証 1部 |

0株 | 16,000万株 | 2,600円 | 3,100円 | +500円 (+19.2%) |

| 2016年 7月15日 |

LINE (3938) |

|

東証 1部 |

3,500万株 | 525万株 | 3,300円 | 4,900円 | +1,600円 (+48.5%) |

| 2016年 6月29日 |

コメダ ホールディングス (3543) |

|

東証 1部 |

0株 | 3,070万株 | 1,960円 | 1,867円 | -93円 (-4.7%) |

| 2015年 11月4日 |

日本郵政 (6178) |

|

東証 1部 |

0株 | 49,500万株 | 1,400円 | 1,631円 | +231円 (+16.6%) |

| 2015年 11月4日 |

ゆうちょ銀行 (7182) |

|

東証 1部 |

0株 | 41,244万株 | 1,450円 | 1,680円 | +230円 (+15.9%) |

| 2015年 11月4日 |

かんぽ生命 (7181) |

|

東証 1部 |

0株 | 6,600万株 | 2,200円 | 2,929円 | +729円 (+33.1%) |

| 上場日 | 企業名 | 総合 評価 |

上場市場 | 公募株数 | 売出株数 | 公募価格 | 初値 | 初値 上昇率 |

有名な企業が並びましたね。ちなみに、SGホールディングス(9143)は佐川急便の持株会社です。

一般的には、規模が大きくなるほど初値は重くなり、公募割れの危険が高まります。しかし、今年上場したメルカリ(4385)をはじめ、有名企業は規模が大きくても初値が公募割れしにくい傾向があります。

今回の売出株数は15億株と、2015年に上場した「日本郵政(6178)」、「ゆうちょ銀行(7182)」、「かんぽ生命(7181)」の3社合計よりも多いです。日本郵政やゆうちょ銀行のように、底堅い値上がりを見せてくれるのを期待しましょう!

ソフトバンク関連企業

一般的に、親子上場の場合は親会社の株価が上昇する傾向がありますが、今回のケースでは、親会社だけではなく関連企業にも注目したいですね。なぜならば、ソフトバンクグループは、「群戦略」で各事業の連携を強めようとしています。今回調達した資金が、連携強化への投資に向けられるのであれば、関連企業の株価にも影響する可能性が高いからです。

| 会社名 (SBI証券の詳細ページへ) |

市場 | 備考 |

|---|---|---|

| ソフトバンクグループ (9984) |

東証1部 | ソフトバンクの親会社。 通信事業から脱皮し、投資事業に注力へ。 |

| ソフトバンク・テクノロジー (4726) |

東証1部 | システム開発、保守などが中心事業。 2018年3月期の売上高は491億4000万円。 |

| ヤフー (4689) |

東証1部 | ポータルサイト「Yahoo! Japan」の運営。広告とECが事業の主力。 2018年3月期の売上高は8971億8500万円。 |

| アイティメディア (2148) |

東証 マザーズ |

ITニュースサイトを運営。 広告が収益柱。2018年3月期の売上高は46億800万円。 |

この中での本命はソフトバンクグループですが、今回の上場により各社それぞれ注目を集めると思います。上場前、上場後と値動きはチェックしておきたいですね!

スケジュールのおさらい

ここで、今後の上場までのスケジュールを確認してみましょう。ネット証券で抽選を受ける場合を説明します。

| 抽選申込期間 | 12月3日(月)~12月7日(金) |

|---|---|

| 当選発表日 | 12月10日(月) |

| 購入申込期間 | 12月11日(火)~12月14日(金) |

| 上場日 | 12月19日(水) |

①抽選申込期間

IPOに参加するには、抽選申込期間に取り扱い証券会社から申し込む必要があります。需要申告(ブックビルディング)期間とも呼ばれ、仮条件から希望価格と希望株数を申請します。

ここで申し込みをしないと、IPOに参加できません!

②当選発表

抽選申込期間に申し込みがあった中から、各証券会社で割り当てられた株数を割り当てます。1人1票の証券会社もあれば、複数割当がある証券会社もあります。

多くの証券会社は抽選を受けるために事前に証券口座に入金が必要ですが、松井証券や岡三オンライン証券は事前入金無しで抽選が受けられます!

③購入申込期間

当選した場合、この期間内に購入意思を示す必要があります。ここで購入手続きを忘れると、当選していても権利が消えてしまうので注意!

当選したものの申込時と状況が変わった時など、購入を見送りたいときは「辞退」を選びましょう。ただし、SMBC日興証券などは辞退するとペナルティがあります。各証券会社の注意事項をよく読んで対応しましょう。

→ IPO当選後の辞退でペナルティがある証券会社

④上場日

初値売りをする場合は、上場日の朝に忘れず「成行」で売り注文を出しましょう!

コラム一覧へ戻る

ソフトバンクの企業情報へ進む